- Blog

- Tax Compliance: So gestalten Sie Ihr innerbetriebliches Kontrollsystem für Steuern

Tax Compliance: So gestalten Sie Ihr innerbetriebliches Kontrollsystem für Steuern

Stefan Groß von Peters, Schönberger & Partner legte kürzlich in einem Webinar am Beispiel des E-Rechnungsprozesses dar, wie man Tax Compliance-Systeme unter Beachtung der rechtlichen Vorgaben und Rahmenbedingungen wirksam in der Unternehmenspraxis umsetzt. Im Folgenden habe ich die wichtigsten Aussagen für Sie zusammengefasst.

Der Begriff Tax Compliance bezeichnet im steuerrechtlichen Kontext letztlich die Implementierung und Pflege eines Systems zur Sicherstellung der Befolgung steuerlicher Gesetze und Vorgaben der Finanzverwaltung. Um Tax Compliance im Unternehmen sicherzustellen, bedarf es eines innerbetrieblichen Kontrollsystems für steuerrelevante Prozesse, durch das man jederzeit darlegen kann, dass die Prozesse den gängigen Vorgaben und Gesetzen entsprechen. Ziel dieses sogenannten Tax Compliance-Systems ist die Minimierung steuerlicher Haftungsrisiken und steuerstrafrechtlicher Risiken.

Prinzipiell gibt es keine Rechtspflicht zur Einrichtung eines Tax Compliance-Systems. Allerdings hat das Bundeministerium für Finanzen (BMF) am 23. Mai 2016 einen Anwendungserlass zu § 153 der Abgabenordnung veröffentlicht, der besagt, dass das Vorhandensein eines innerbetrieblichen Kontrollsystems für Steuern ein Indiz darstellen kann, welches den Vorwurf der Steuerhinterziehung entkräftet und damit zugunsten des Steuerpflichtigen wirkt.

Die Vorteile von Tax Compliance-Systemen greifen bei allen Unternehmen – unabhängig von Größe oder Rechtsform. Mit einem Tax CMS soll insbesondere folgenden Risiken begegnet werden:

-

Finanzielle Risiken (z. B. Steuernachzahlungen, Hinterziehungszinsen, Verspätungszuschläge)

-

Strafrechtliche Risiken und persönliche Haftung für Mitarbeiter (Mitwirkung an Steuerhinterziehung) • Reputationsrisiken

-

Geschäftsrisiken (z. B. Ausschluss von öffentlichen Ausschreibungen)

-

Geldbußen für das Unternehmen (§§ 30, 130 OWiG)

Die Elemente eines Tax Compliance-Systems

Stark vereinfacht, bestehen Tax Compliance-Systeme aus 3 Elementen:

-

1. Leitbild: Im Leitbild gibt die Unternehmensführung vor, wie mit den Thema Steuern grundsätzlich umzugehen ist. Es geht also um das Formulieren einer Ethik hinsichtlich steuerlicher Pflichten, die von oben in das Unternehmen hineingetragen wird.

-

2. Risikomatrix: Die Risikomatrix dient zur Erfassung und Bewertung von steuerlichen Risiken in den Unternehmensprozessen. Aufgeführt werden zudem die vorhandenen Kontrollen, um Risiken abzufangen. Somit liefert die Risikomatrix nicht nur eine Dokumentation der Risiken, sondern gibt auch Aufschluss darüber, ob die bestehenden Kontrollen ausreichend sind bzw. wo evtl. nachgebessert werden muss.

-

3. Tax Manual: Das Tax Manual ist die Verfahrensdokumentation und wird insbesondere bei Betriebsprüfungen relevant. Sie ermöglicht einem sachverständigen Dritten die steuerrelevanten Prozesse in angemessener Zeit nachzuvollziehen und hinsichtlich ihrer formellen und sachlichen Richtigkeit zu prüfen.

Das Tax Compliance-System in der Praxis am Beispiel des E-Rechnungsprozesses

Um ein Tax Compliance-System für den E-Rechnungsprozess zu erstellen, müssen Sie sich darüber klar sein, welche Anforderungen die Finanzverwaltung stellt. Prinzipiell sind aus steuerrechtlicher Perspektive alle Rechnungen – unabhängig von ihrer Form – gleich zu behandeln. In der Praxis stellt sich dies jedoch etwas differenzierter dar. E-Rechnungsprozesse sind vielschichtig. Um Tax Compliance zu wahren, müssen zahlreiche Aspekte berücksichtigt werden, darunter Rechnungsformate, Digitalisierung durch Scannen, Archivierung, Dokumentation, Besonderheiten in der EU, Zusammenarbeit mit Serviceprovidern usw. Was genau Sie im Zusammenhang mit der E-Rechnung beachten müssen, um tax compliant zu sein, hat Stefan Groß in seinem Vortrag auf der Basware Connect 2016 beschrieben. Eine Übersicht der wichtigsten Punkte gibt der Blogbeitrag "Die E-Rechnung – Eine 360°-Analyse aus Compliance-Sicht".

Für die Errichtung eines innerbetrieblichen Kontrollsystems ist es zunächst essenziell, eine Bestandsaufnahme durchzuführen. Wie sieht der E-Rechnungsprozess in Ihrem Unternehmen heute aus? Welche Kontrollen bestehen bereits? Die gute Nachricht: Tax Compliance-Systeme müssen Sie in der Regel nicht vollständig neu erfinden. Denken Sie nur an Ihre Rechnungseingangsprüfung – damit ist bereits ein wesentlicher Kontrollbaustein für den E-Rechnungsprozess gelegt, der nun noch sauber dokumentiert werden muss. Aus der Bestandsaufnahme heraus können Sie dann eine Risikomatrix erstellen.

Im zweiten Schritt gestalten Sie auf der Basis dieser Erkenntnisse einen Soll-Prozess mit den entsprechenden Kontroll- und IT-Komponenten und legen fest, wie dieser implementiert wird. Parallel dazu erstellen Sie ein Tax Manual. Das ist nichts anders als eine Verfahrensdokumentation, in der ausgehend von den GoBD beschrieben wird, wie die einzelnen Prozesse genau ausgestaltet sind, welche Kontrollen im Prozessverlauf stattfinden und welche IT-Komponenten zum Einsatz kommen.

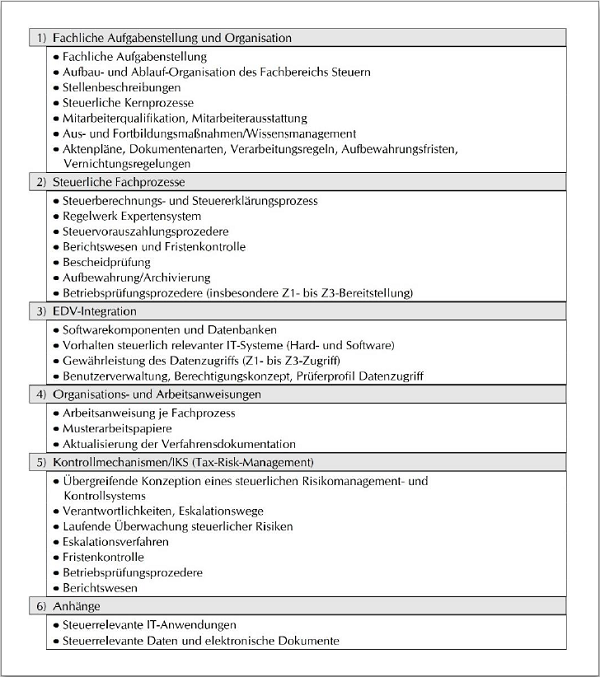

Das Tax Manual kann als Kernstück des innerbetrieblichen Kontrollsystems für Steuern bezeichnet werden und sollte daher alle steuerlichen Kernprozesse enthalten. Die GoBD geben dabei vor, was Teil der Verfahrensdokumentation sein muss – Anwenderdokumentation, technische Dokumentation und Dokumentation der Kontrollen – aber nicht die Form. Wie ist also vorzugehen?

Greifen Sie sich zunächst einen Prozess heraus, zum Beispiel das Einscannen von Papierrechnungen.

-

Listen Sie als erstes auf, welche Tax Compliance-Anforderungen exakt für diesen sachlogischen Prozess gelten, also Vollständigkeit, Unveränderbarkeit, Richtigkeit etc.

-

Beschreiben Sie anschließend im Detail den Prozess: Wie und wo kommen die Rechnungen ins Unternehmen, wie werden sie aufbereitet, wie wird gescannt, wer hat Scanberechtigung und wie gelangen die Rechnungen ins elektronische System?

-

Beschreiben Sie auch, an welcher Stelle es welche Kontrollen gibt. Dabei sollten Sie zum Ergebnis gelangen, dass die eingangs definierten Anforderungen durch entsprechende Kontrollen sichergestellt werden und zwar alle. Sollten Sie mit einem Serviceprovider zusammenarbeiten, denken Sie an die Prozessschritte und Kontrollen, die nicht in-house erfolgen. Auch diese müssen in Ihrer Verfahrensdokumentation beschrieben werden.

Gehen Sie so Prozess für Prozess durch. Am Ende steht eine umfassende Dokumentation Ihres gesamten E-Rechnungsprozesses, die gleichzeitig als Lackmustest dafür dient, ob Sie wirklich tax compliant sind. Prüfen Sie diese regelmäßig auf Aktualität und passen Sie sie gegebenenfalls an.

Wie die Gliederung eines kompletten Tax Manuals aussehen könnte, sehen Sie in diesem Beispiel (Quelle: Peters, Schönberger & Partner, Tax CMS-Leitfaden für die Unternehmenspraxis):

Allgemein wird der Anwendungserlass des BMF als Initialzündung zur Etablierung von Tax Compliance-Systemen angesehen. Mit der oben beschriebenen modularen Vorgehensweise bewältigen Sie auch komplexe Prozesse wie den der E-Rechnung.

Weitergehende Fragen können Sie über das Kontaktformular gerne direkt an uns stellen.

Ein Hinweis zum Abschluss:

Der Beitrag gibt die persönliche Meinung des Autors zur derzeitigen Rechtslage wieder und enthält lediglich einen Überblick über einzelne Themenkomplexe. Spezielle Umstände einzelner Fallkonstellationen wurden nicht berücksichtigt; diese können durchaus zu abweichenden Betrachtungsweisen und/oder Ergebnissen führen. Der Beitrag kann daher keine rechtliche oder steuerliche Beratung ersetzen; bitte holen Sie eine auf Ihre Umstände zugeschnittene, weitere Entwicklungen berücksichtigende Empfehlung Ihres Steuerberaters oder Wirtschaftsprüfers ein, bevor Sie Entscheidungen über die in diesem Beitrag betrachteten Themen treffen. Die Finanzverwaltung und/oder Gerichte können abweichende Auffassungen zu den hier behandelten Themen haben oder entwickeln.

Abonnieren Sie den Basware-Blog!

Related

-

By Martin LuxNavigieren im Meer der elektronischen Rechnungsstellung: Ein Blick auf die deutsche Regulierungswelle

-

By Martin LuxVorschlag für die Einführung einer B2B-E-Rechnungspflicht in Deutschland bis 2025

-

By Anu HämäläinenE-Invoicing-Mandate bieten die perfekte Gelegenheit zur Automatisierung der Kreditorenbuchhaltung

-

By Basware RepresentativeAktualisierung der Vorschriften: Italiens grenzüberschreitende Meldepflichten für elektronische Rechnungen ab 2022

-

By Basware RepresentativeBereiten Sie sich auf Frankreichs E-Rechnungsverordnung 2024 vor

-

By Sven MaschbergerCheckliste Rechnungsprüfung: Darauf sollten Sie bei der Kontrolle Ihrer Eingangsrechnungen achten

-

By Basware RepresentativeWie Sie sich mit Peppol verbinden und dabei die Einhaltung der E-Invoice-Richtlinien sicherstellen

-

By Basware RepresentativeLassen Sie die Profis bei der Einhaltung globaler E-Invoice-Vorschriften ran