- Blog

- Was bedeutet der aktuelle Fintech-Trend für den B2B-Bereich? Aktuelle Marktübersicht mit relevanten Firmen und Produkten

Was bedeutet der aktuelle Fintech-Trend für den B2B-Bereich? Aktuelle Marktübersicht mit relevanten Firmen und Produkten

Markus Rupprecht ist Gründer und CEO von Traxpay und steht für führende Zukunftsinnovationen im Bereich der Finanzdienstleistungen. Nach über einem Jahrzehnt bei der Deutschen Bank und als einer der jüngsten Assistant Vice Presidents des Unternehmens, setze er sich erfolgreich in zahlreichen Führungspositionen für disruptive Technologien ein. Markus Rupprecht ist ein unternehmerischer Enthusiast im Bereich B2B. Deshalb gründete er in den letzten Jahren gleich zwei Fintech-Start-ups - Traxpay und Invoice Auction - mit Sitz in Deutschland. Außerdem unterstützt er mit all seiner Erfahrung andere Fintech-Start-ups. In einem Basware-Webinar hat er kürzlich über die Bedeutung von Fintechs für den B2B-Bereich gesprochen und fasst das nun in unserem Blog nochmal zusammen.

Im B2C-Bereich schreitet die Digitalisierung in großen Schritten voran. Innovationen drängen stetig auf den Markt. Während Funktion und Nutzen digitaler Prozesse und Produkte in diesem Segment in der Regel leicht verständlich sind, gestaltet sich das im B2B-Bereich schwieriger. Ein tiefes Verständnis von Prozessen und viel Erfahrung im Business sind Voraussetzung, um Digitalisierung voranzutreiben. Diese besitzen eher die Älteren, die aber tendenziell weniger risikobereit und innovationsfreudig sind. Obwohl sich diese beiden Bereiche so unterscheiden, kann das B2B-Business von der B2C-Digitalisierung lernen, z.B. dass das Nutzererlebnis und der Komfort ein wesentlicher Faktor für die Akzeptanz einer Neuerung sind. Schafft man es, Kundenwünsche nicht nur zu erfüllen, sondern vorauszuahnen (und damit auch noch richtig zu liegen), steht wirklicher Innovation nichts mehr im Weg.

Vor etwa vier Jahren hat sich der Begriff Fintech etabliert, der Unternehmen bezeichnet, die Finanzdienstleistungen mit Technologie vereinen. Damit befördern sie die Digitalisierung des Finanzbereichs. Folglich werden Fintechs häufig als Bedrohung für Banken gesehen. Im B2C-Bereich stimmt das durchaus. Das beste Beispiel ist Paypal, das als Zahlmethode inzwischen einen deutlich höheren Marktanteil hat als klassische Kreditkarten. Für B2B sieht das allerdings anders aus. Unternehmen sind in Geldangelegenheiten konservativ und wenig risikobereit. Treasurer vertrauen auf bewährte Partnerschaften mit etablierten Finanzdienstleistern. Das bedeutet einen schweren Stand für Start-ups, zu denen die meisten Fintechs gezählt werden können.

Ein Start-up an den Markt zu bringen kostet heute nur noch einen Bruchteil von dem, was man vor 15 Jahren dafür aufbringen musste. Vereinfacht wurde das maßgeblich durch Open Source, Horizontal Scaling, Cloud Technologie und Programmierschnittstellen (API). Das senkt die Hürden für die Umsetzung neuer Ideen, führt aber auch zu einem gewissen Überangebot unter den Fintechs.

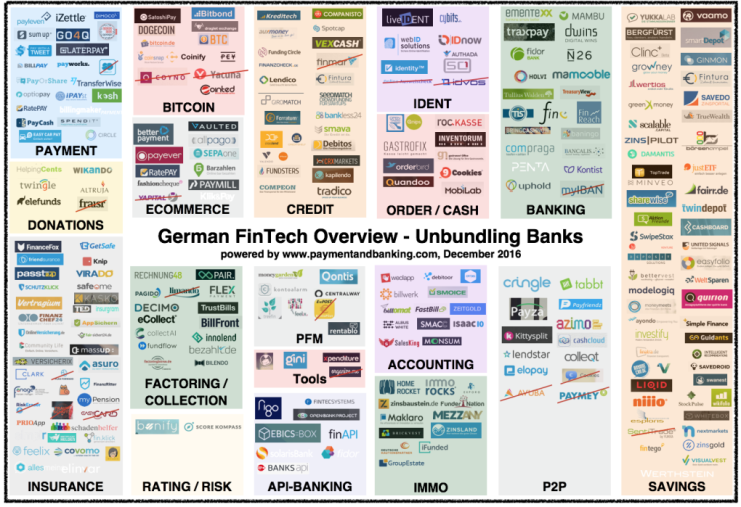

Übersicht über den deutschen FinTech-Markt

Quelle: ©www.paymentandbanking.com

Trotz dieser Schwierigkeiten gibt es inzwischen einige Fintechs, die sich mit ihren Innovationen am Markt erfolgreich durchsetzen konnten und diesen regelrecht auf den Kopf gestellt haben. Etablierte Unternehmen werden von Disruption oft „überrascht“, da sie innovative Entwicklungen im Anfangsstadium nicht ernst genug nehmen. Versuche, diese dann nachzuahmen oder erfolgreiche Start-ups zu kaufen und unter dem eigenen Dach weiterzuführen, scheitern häufig. Die Gefahr abgehängt zu werden ist die Folge.

Disruptive Technologie: Blockchain und Finanzdienstleistungen

Die Blockchain ist eine Technologie für Finanztransaktionen, eine Art öffentliches, dezentral geführtes Kontobuch. Mit ihr kann man im digitalen Zahlungsverkehr Transaktionen durchführen, ohne Legitimation durch eine zentrale Stelle. Die Blockchain-Technologie hat das Potenzial, Geschäftsmodelle und Infrastruktur im gesamten B2B-Geschäftsverkehr grundlegend zu verändern. Die Vorzüge der Blockchain liegen insbesondere in der systemimmanenten Sicherheit und der fehlenden Notwendigkeit für Intermediäre, wie z.B. Banken, was Transaktionen beschleunigt.

Die virtuelle Währung Bitcoin, der die Blockchain-Technologie zugrunde liegt, hat sich als erstaunlich erfolgreicher Pilot erwiesen. Sie dient als eine Art Proof of Concept für diese neue Technologie. Nun ist es an den Industrien und Verbänden herauszufinden, wie sie das auf ihre Branche anwenden können.

Erfolgreiche Fintechs – Praxisbeispiele

Ein in diesem Zusammenhang oft genanntes Blockchain-Unternehmen ist ethereum. Es bietet eine Plattform für Smart Contracts und Trade Financing auf Basis der Blockchain-Technologie. Die Macher dahinter sind jung, innovativ und haben ein tiefes Verständnis für die Technologie.

Weitere Fintechs sind außerdem Funding Circle und Main Founders, die beide einen Marktplatz für Unternehmensfinanzierungen bieten, also Kreditnehmer und Kreditgeber auf ihrer Plattform zusammenbringen. Über Funding Circle liefen bisher Finanzierungen in Höhe von 273 Millionen Dollar. Allerdings haben die Samwer-Brüder von Rocket Internet 2015 den deutschen Konkurrenten Zencap an Funding Circle verkauft, scheinen also nicht an den langfristigen Erfolg des Geschäftsmodells zu glauben.

Prime Revenue ist ein cloud-basierter Marktplatz für Supply Chain Financing. Die Plattform wickelt jährlich Transaktionen im Wert von 120 Milliarden Dollar für 20.000 Kunden ab. Seit 2015 bietet Prime Revenue in Kooperation mit AIG auch Supply Chain Financing speziell für mittelständische Unternehmen an.

Traxpay bietet Lösungen für den Zahlungsverkehr und Supply Chain Financing, die sich in Banken und in B2B-Handelsnetzwerke wie das von Basware integrieren lassen. Zahlungen sind damit keine separaten Prozesse mehr, sondern werden zum Teil des P2P-Prozesses. Für sieben der größten Herausforderungen, welche die Boston Consulting Group für Treasurer identifiziert hat, bietet Traxpay Lösungen.

Bei allem Erfolg, gibt es bei den Fintechs durchaus noch einige Herausforderungen zu meistern. Auch langfristig müssen die unterschiedlichen Geschäftsmodelle ihre Relevanz beweisen. Darüber hinaus gibt es regulatorischen Handlungsbedarf. Fintechs mit Zahlungsverkehrs- oder Banklizenz werden entsprechend behandelt. Diejenigen aber, die selber kein Geld anfassen, werden bisher gar nicht reguliert.

Für Fragen rund um den elektronischen P2P-Prozess und integrierte Financial Services können Sie sich jederzeit gerne an Basware wenden.

Abonnieren Sie den Basware-Blog!

Related

-

By Basware RepresentativeRobotic Process Automation vs. Maschinelles Lernen: Was ist das Beste für Ihren P2P-Prozess?

-

By Margit Tschauner7 Kennzahlen zur Kreditorenbuchhaltung, die die Aufmerksamkeit Ihres CEOs wecken

-

By Basware RepresentativeRechnungsautomatisierung zuerst – der Start Ihrer gesamten Automati-sierungsreise

-

By Basware RepresentativeDeutschlands neues B2G-Mandat für elektronische Rechnungsstellung an die öffentliche Hand: Compliance sicherstellen vom ersten Tag an

-

By Dr. Jörg Schramm10 Punkte, die CIOs über die Automatisierung der Rechnungsverarbeitung wissen sollten, um Geschäftskontinuität zu sichern

-

By Basware Representative100% Ausgabentransparenz – Ihre Absicherung für eine drohende Rezession

-

By Dr. Jörg SchrammKünstliche Intelligenz funktioniert nur auf der Grundlage von Daten – Data in, Value out

-

By Basware RepresentativeErkennen Sie den Unterschied – Gartner ernennt Basware erneut zum Leader im Gartner Magic Quadrant for Procure-to-Pay Suites 2019